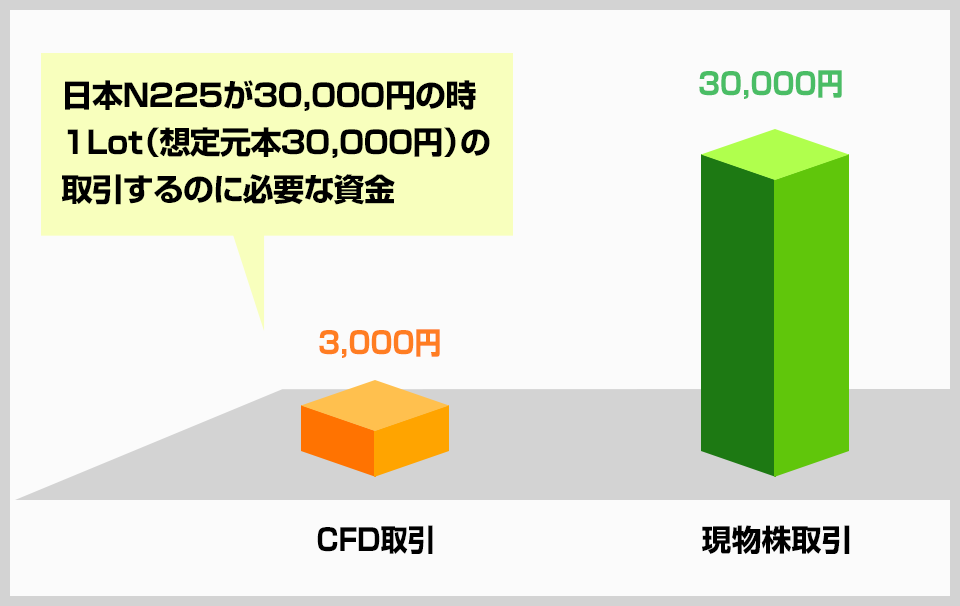

CFD取引は少ない資金で大きな金額を取引することができます。

株価指数関連CFDでは約10倍(商品CFDは最大20倍)までの金額を取引できるので、3,000円の資金で30,000円分の取引が可能となります。

つまり、現物株取引で必要となる資金の約10分の1の資金で同じ効果が出せるのです。 これをレバレッジ効果といいます。 レバレッジをかけて取引することで投資した資金に対する損益の比率も大きくなるのがCFD取引の特徴です。

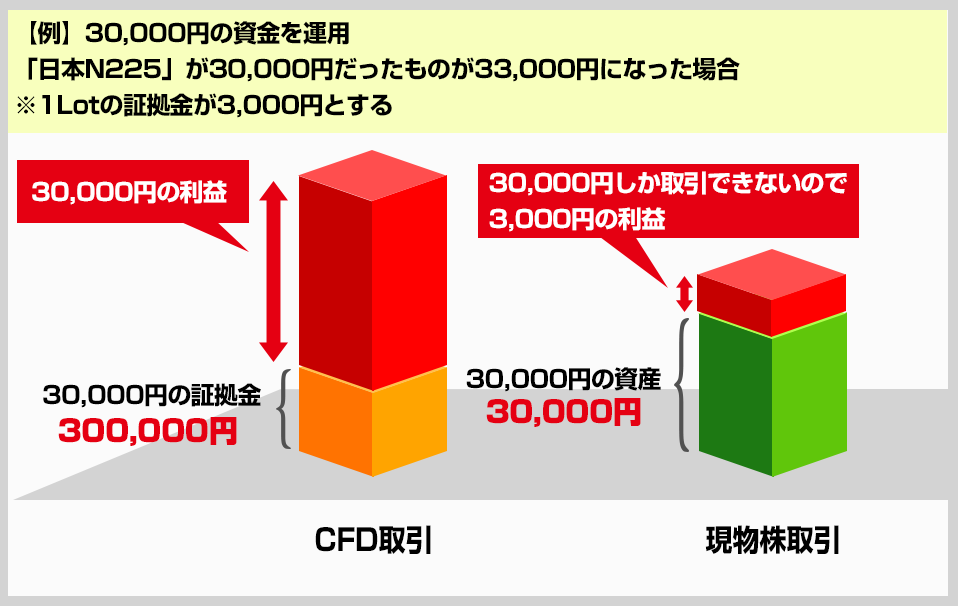

CFD取引における「証拠金」とは、取引をする(売ったり、買ったり)ために、取引業者に預け入れる資金(担保金のようなもの)のことで、取引する銘柄と数量・為替レートによって、金額が変わります。

ヒロセ通商では、毎営業日、この証拠金額を更新しています。

株価指数関連CFD取引ではレバレッジ効果により30,000円の資金で300,000円分の取引ができます。 それに対し、現物株取引では30,000円分の取引しかできないので、利益にも大きな差がでます。

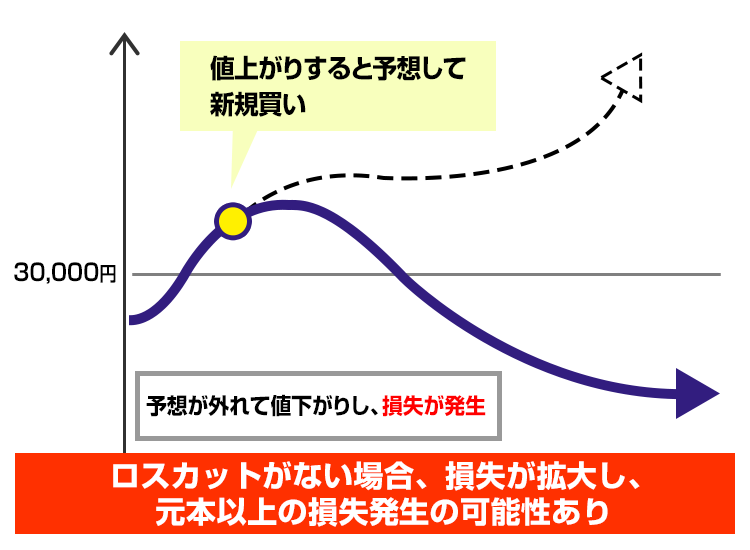

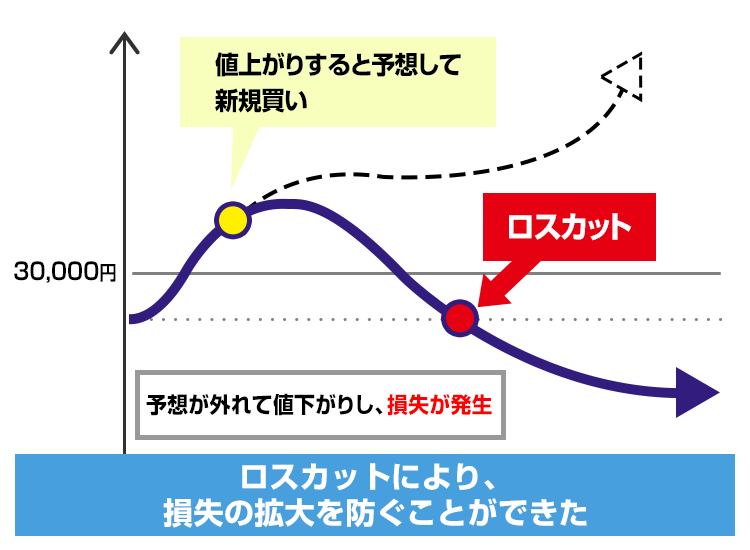

ロスカットとは、損失の拡大を防ぐために、所定の水準の損失が発生した時点で、強制的に損失を限定させる取引のことをいいます。

ロスカットの仕組みを簡潔に説明いたしました。ロスカットとは、損失を限定させるために行うものですが、マーケットの状況によっては、元本以上の損失発生の可能性がありますので、ご注意ください。

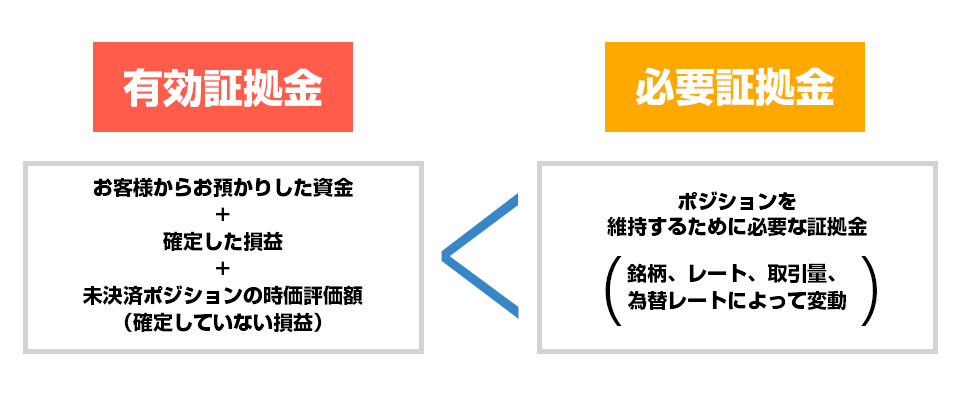

所定の水準の損失が発生した時点とは、有効証拠金が必要証拠金を下回った時点のことになります。

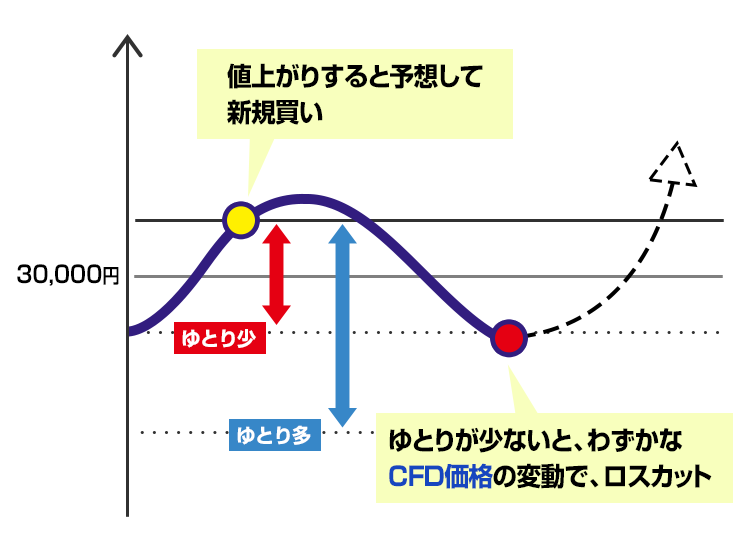

ロスカットを防ぐには、有効証拠金にゆとりを持たせる方法があります。

余剰金のゆとりにより、わずかなCFD価格の変動によるロスカットを防ぐことができます。

CFD取引では、ゆとり資金の預け入れや取引数量を調整することで、お客様自身により、リスク(損失)管理を行うことができます。

・有効証拠金...取引証拠金に評価損益を加減算したもの

・必要証拠金...ポジションを維持するために必要な金額

・ロスカット基準...有効証拠金が必要証拠金を下回った時点

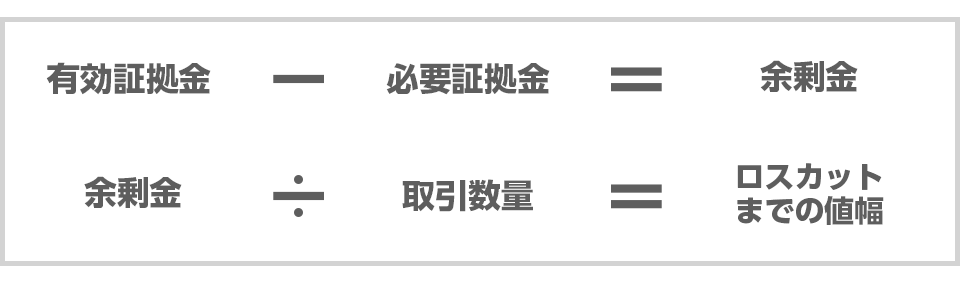

余剰金を計算した時のレート-ロスカットまでの値幅=ロスカット値

余剰金を計算した時のレート+ロスカットまでの値幅=ロスカット値

各具体例について

■ 日本N225の具体例

日本N225を40,000円で10Lot買った場合で、有効証拠金が45,000円の場合

有効証拠金...45,000円

必要証拠金...40,000円

45,000円(有効証拠金)-40,000円(必要証拠金)=5,000円(余剰金)

5,000円(余剰金)÷10Lot(保有数量)=500円(ロスカットまでの値幅)

買ポジションを保有しているので、40,000円-500円=39,500円(ロスカット値)

日本N225が39,500円を下回った時点でロスカットです。

■ 米国D30の具体例

米国D30を39,000ドルで10Lot売った場合で、為替レートが1ドル=150円、有効証拠金が75,000円の場合

有効証拠金...75,000円

必要証拠金...59,000円

75,000円(有効証拠金)-59,000円(必要証拠金)=16,000円(余剰金)

余剰金をドルに換算すると16,000円(余剰金)÷ 150円=約106.6666ドル

106.6666ドル(余剰金)÷10Lot(取引数量)=10.6666ドル(ロスカットまでの値幅)

売ポジションを保有しているので、39,000ドル+10.6666ドル=39,010.6666ドル(ロスカット値)

米国D30の提示レートの最小変動幅は0.1ドルなので39,010.7ドルになった時点でロスカットです。

■金スポットの具体例

金スポットを2,200ドルで1Lot買った場合で、為替レートが1ドル=150円、有効証拠金が20,000円の場合

有効証拠金...20,000円

必要証拠金...16,500円

20,000円(有効証拠金)- 16,500円(必要証拠金)= 3,500円(余剰金)

余剰金をドルに換算すると3,500円(余剰金)÷ 150円=約23.3333ドル

23.3333ドル(余剰金)÷1Lot(取引数量)=23.3333ドル(ロスカットまでの値幅)

買ポジションを保有しているので、2,200ドル-23.3333ドル=2,176.6666ドル(ロスカット値)

金スポットの提示レートの最小変動幅は0.01ドルなので2,176.65ドルになった時点でロスカットです。

LION CFDのロスカット 詳細はこちら

<注意喚起>

当社の取扱う店頭CFD取引は、元本や利益を保証した金融商品ではなく、原資産の価格の変動、為替レートの変動等やレバレッジ効果により元本を上回る損失発生の可能性があります。株価指数関連CFD取引及び先物ではない商品を原資産とするCFD取引は、金利調整額が発生しますが、(買建玉を保有している場合は支払い、売建玉を保有している場合は受取り)、金利水準が各国の経済事情や政治情勢等様々な要因を反映するため変動するので、売建玉を保有している場合でも、当社への支払いとなることがあります。加えて、ETFを原資産とするCFD取引では、原資産となるETFの調達が困難な状況下で借入金利調整額が発生することがあり、売建玉を保有している場合に支払いとなります。また、株価指数関連CFD取引は配当金・分配金の権利確定日の取引終了時点で建玉を保有していた場合、権利調整額が発生します(一般に買建玉を保有している場合は受取り、売建玉を保有している場合は支払い)。但し、原資産となる株価指数自体が配当金を考慮している指数の場合等は、使用するリクイディティプロバイダーによって、売建玉を保有している場合は受取り、買建玉を保有している場合は支払いとなる場合があります。株価指数関連CFD取引の原資産にコーポレートアクション等が発生した場合は、当社は原則、決済期日を定めた上で新規建て注文を停止します。建玉を決済期日までに決済されなかったときには、当該建玉は当社の任意で反対売買により強制決済されます。この他、商品先物を原資産とするCFD取引は、決済期限がなくお取引いただけるように、日々ロールオーバーを行い、自動的に決済日が翌営業日以降に繰り延べられ、当日の取引終了時における未決済ポジションに対して当社が定めた価格調整額が発生します。取引におけるお客様のコストは、スプレッドとなり、相場急変時や流動性が低下時等、大きく広がる場合があります。個人のお客様の必要証拠金(取引において最低限必要である資金)は、想定元本(株価指数関連CFDの場合、基準値×1.1×取引数量×1Lotあたりの取引単位×円転換レート、商品CFDの場合、基準値×1.2×取引数量×1Lotあたりの取引単位×円転換レート)を算出し、株価指数関連CFDの場合10%、商品CFDの場合5%以上を乗じた額となり、レバレッジは想定元本÷必要証拠金で算出されますので、それぞれ最大10倍・20倍となります。

取引に当たっては、契約締結前交付書面をよくお読みいただき、内容をご理解の上、ご自身の判断により取引を行っていただきますようお願いいたします。

ヒロセ通商株式会社 第一種 金融商品取引業 近畿財務局長(金商)第41号 / 商品先物取引業(店頭商品デリバティブ取引) 経済産業省 農林水産省

日本証券業協会 一般社団法人金融先物取引業協会(会員番号1562) 日本商品先物取引協会 日本投資者保護基金

COPYRIGHT © ヒロセ通商 ALL RIGHTS RESERVED.